261亿中国市场,谁是功能食品代工Top1

2024年08月26日 来源:互联网 OEM代加工网

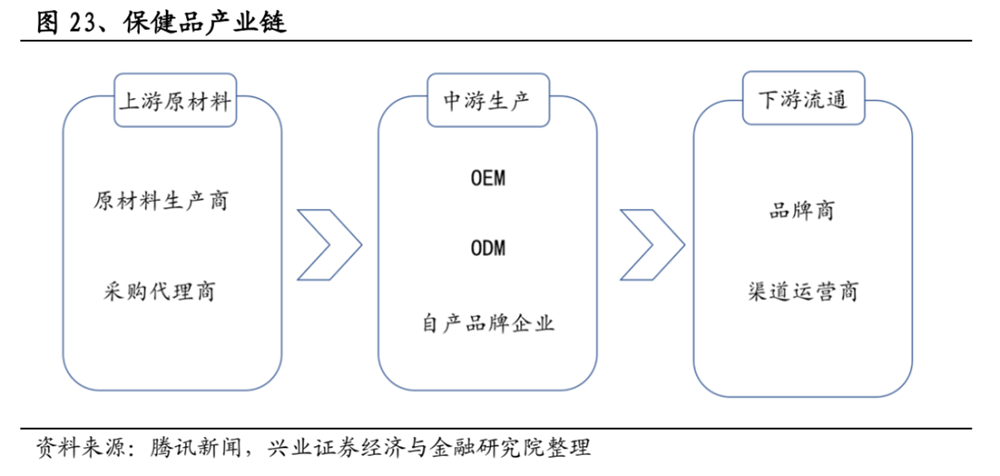

保健食品产业链上游为维生素、膳食补充剂等原料生产商和采购代理商,资金、技术、政策壁垒较高,已形成较为稳定的格局。中游为保健食品的 OEM、ODM 代工厂以及布局生产的品牌商,如仙乐健康、艾兰得、威海百合,该环节对产线布局要求较高,研发能力强的企业占据市场主导地位,为下游客户提供产品洞察、配方研发、产品生产、质量控制及供应链管理等服务。下游为品牌商及渠道运营商,如汤臣倍健、养生堂、部分药店和线上平台等,专注于产品渠道、品牌营销。

下游品牌头部化和长尾化并存

监管趋严推动行业头部化发展。2018 年底“权健事件”后,国家多部门对行业乱象和违法违规行为开展联合整治,同时不断出台对药品零售行业的改革和规范措施,推动不达标企业出清,利于龙头企业市场份额提升。Euromonitor 数据显示,汤臣倍健 VDS市占率从 2018 年的 7.5%上升至 10.4%,显著高于其他品牌。

注册备案双轨制降低行业准入门槛,长尾化效应明显。《保健食品注册与备案管理办法》于 2016 年正式实施,中国根据保健食品所用原料的不同,对产品实施注册和备案双轨制管理。特定功能类绝大部分产品需要进行注册,进入门槛高,时间周期至少需要 2 年-3 年,甚至更长时间。营养补充剂类多数产品可以直接备案,审批时间短,通常需要 1-3 个月,进入门槛较低,上市周期快。2023 年我国 VDS 市场 CR5 仅 29.9%,前 30 大企业市占率合计 53.2%,占比有所下滑,而长尾品牌市占率合计 41.5%,占比逐年提升,中小型企业占据了大量的市场份额,行业格局较为分散。备案制的落地使准入门槛降低,给予了新品牌快速入局的机会。

电商渠道兴起,助力行业长尾化发展。2013-2023 年保健品 VDS 电商渠道快速发展,销售占比从 14.4%提升至 56%。电商行业的蓬勃发展一方面为新锐品牌提供较好的平台,且入局成本较低;另一方面为海外品牌进入中国市场提供便利,不同于传统药店渠道,跨境电商模式下无需保健食品批文,降低了海外品牌入局门槛。

产业链分工明确,ODM/OEM 生产商提供研发生产服务

ODM/OEM 生产商帮助长尾品牌降低成本及进入门槛。对于长尾品牌而言,研发能力弱,且产品销量小,自建工厂不经济。ODM/OEM 生产商可为其提供研发与生产服务,启动资金低,产品上市周期快,降低了市场进入门槛。

功能性食品对研发及周转均有要求,产业链分工专业化。功能性食品添加了功能性原料,生产工艺是影响原料功能性发挥的关键因素之一,故而对生产环节需要严格把控。同时,功能性食品对厂商研发能力有一定要求,且对产品的推新迭代能力要求较高,品牌商的优势在于市场营销和渠道资源,生产端交给更专业的生产商有利于实现上下游高效协同。

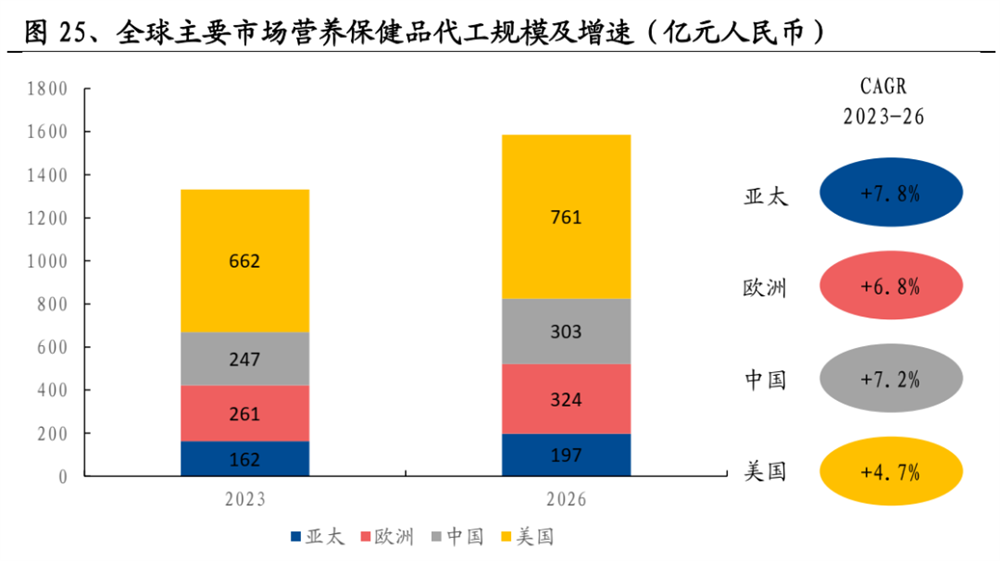

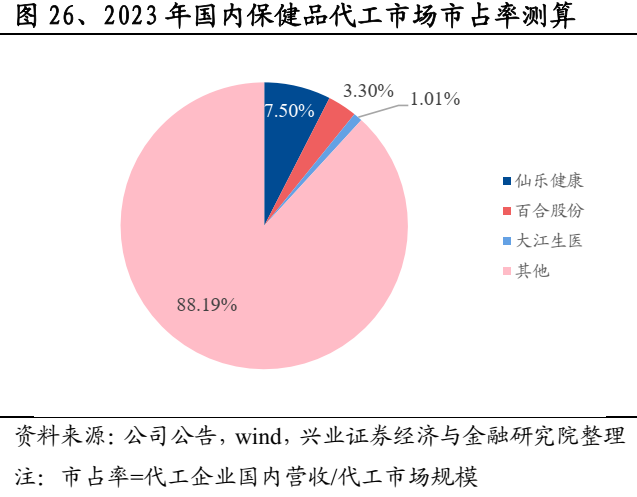

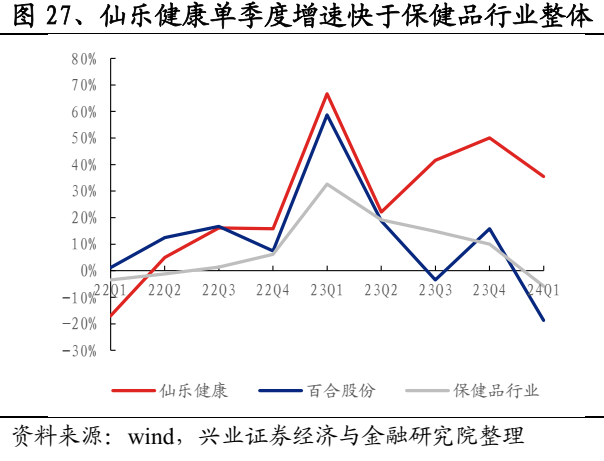

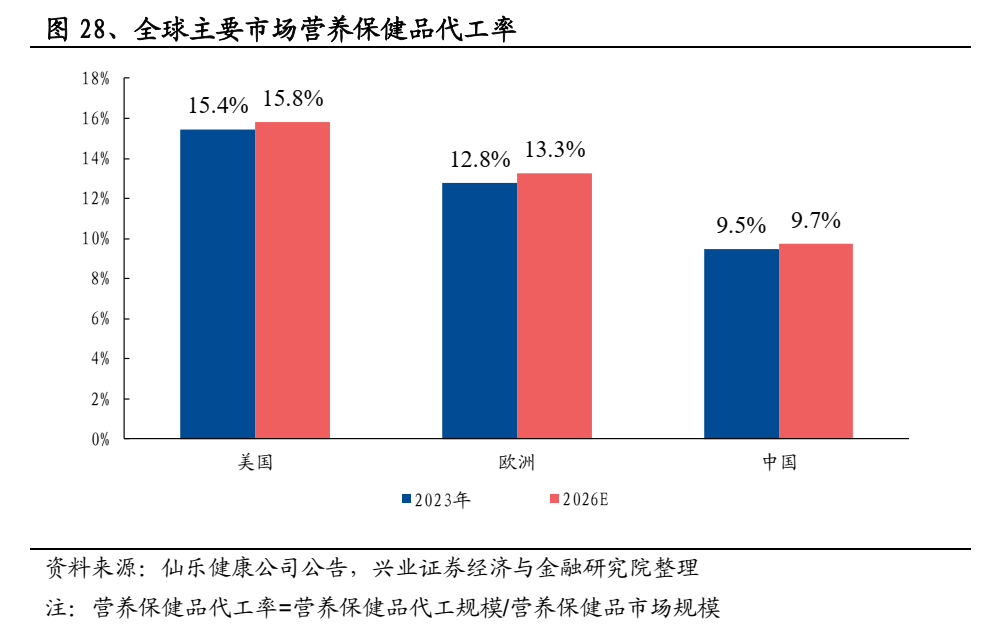

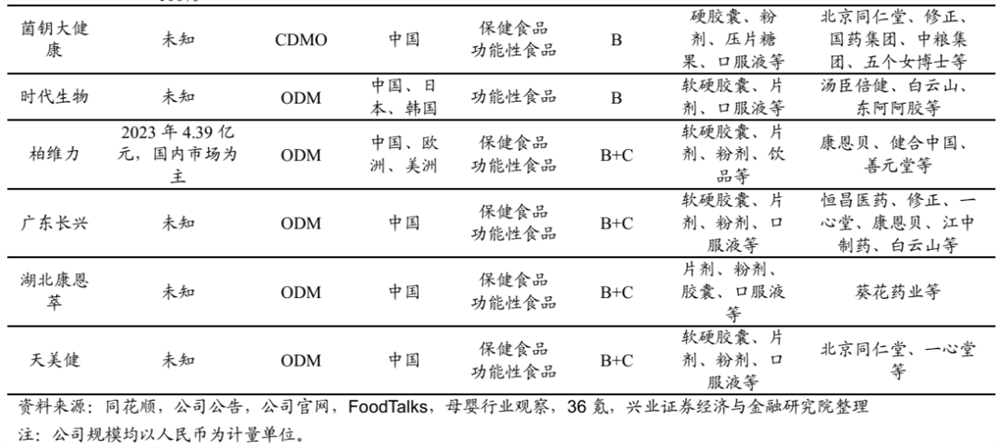

我国保健品代工市场预计保持高个位数增长,行业相对分散。下游保健品企业的长尾化趋势拉动代工市场的迅速扩张,2023 年中国/美国/欧洲/亚太地区保健品代工市场规模分别为 35/94/37/23 亿美元,折合成人民币为 247/662/261/162 亿元,预计 2023-2026年 CAGR 为+7.2%/+4.7%/+6.8%/+7.8%,中国和亚太地区预期增速快于欧美。经测算,2023 年国内代工率仅为 9.5%,而美国和欧洲的代工率为 15.4%/12.8%,我国保健品代工率较海外发达国家及地区仍有提升空间,发展前景广阔。竞争格局看,目前国内保健品代工行业竞争格局分散,2023 年 CR5 不足 20%,其中仙乐健康/百合股份/大江生医市占率约为 7.50%/3.30%/1.01%,预计随着代工企业研发创新能力的增强与供应链的优化提效,行业集中度有望提升,同时本土企业将凭借供应链优势和服务优势布局海外市场,头部企业全球化扩张逐步加速。

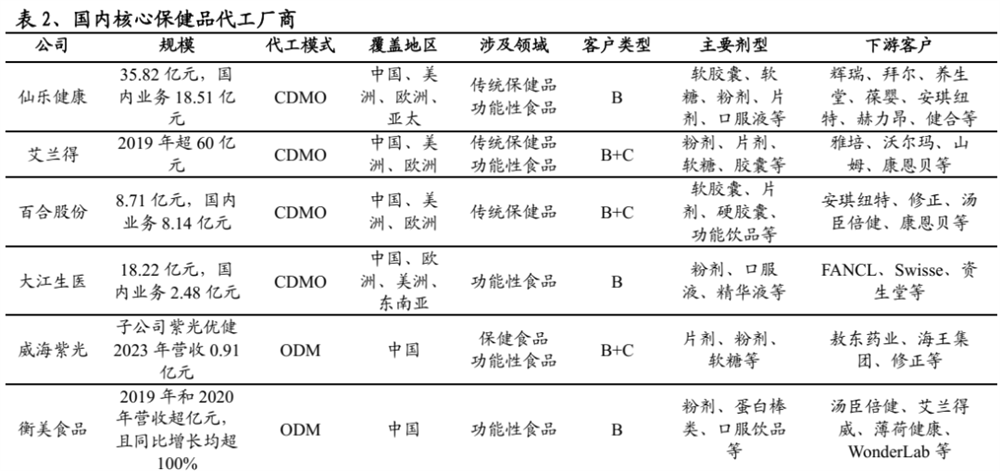

行业内核心厂商均具备一定的研发能力,擅长产品剂型及功能不同,竞争有所错位。

仙乐健康为 CDMO 生产商,依托丰富产品剂型、卓越的研发力和服务力领先行业,拥有软胶囊、片剂、软糖、功能饮品等多种剂型规模化生产能力,可满足客户的多样化需求,同时依托其复合型研发团队与 5 大研发中心实现品类创新突破,竞争优势显著。

艾兰得 2019 年营收超 60 亿,主要目标市场为海外市场,在全球拥有 4 大研究中心、十余个生产基地,销售网络遍及 80 多个国家和地区,从 2014 年起已连续八年稳居中国保健品出口企业第一。

百合股份主要在国内销售,公司拥有多个自主品牌,涵盖软胶囊、硬胶囊、片剂、粉剂、丸剂、颗粒剂、口服液、滴剂等多剂型,以传统保健品为主。

大江生医以功能性食品为主,涵盖口服液、双营液态包、果冻、滴剂、压片糖果、胶囊、跳跳糖、精华液等,目标消费群体为女性。此外,行业内其他中小型代工厂均具备基本的研发能力与高效率的供应链体系,除了提供胶囊、片剂、粉剂等传统剂型外,还可以根据市场趋势与客户需求设计并生产创新剂型,并通过细分功能与面向市场的差异化实现错位竞争。

海外代工行业竞争格局同样分散,龙头企业市占率偏低

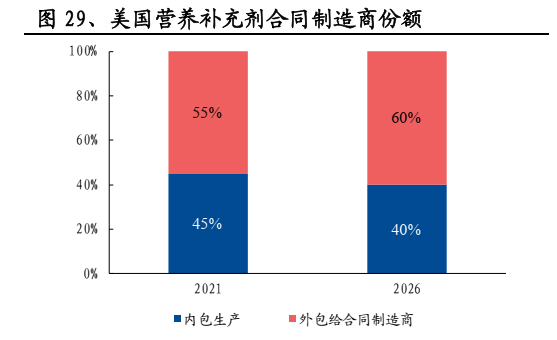

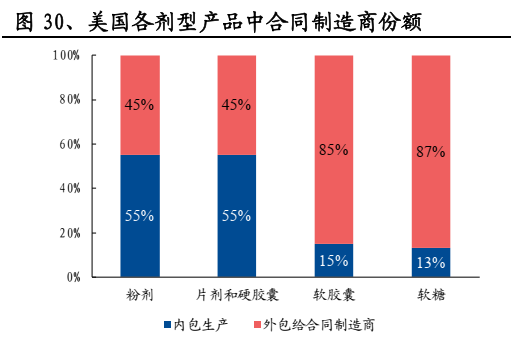

以美国市场为例,外包份额有望提升,技术壁垒更高的剂型对外包需求更高。根据Nutrition Business Journal 数据,2021 年美国营养补充剂市场约有 55%份额被外包给合同制造商,预计至 2026 年外包份额占比将扩大至 60%。根据上文所述,2023 年美国营养补充剂零售市场价值 609 亿美元,其中预计有 50%至 60%的产品是合同制造商生产的(即零售额 300 多亿美元),若扣除零售商、品牌商加价后,2023 年合同制造商的出厂价值为 94 亿美元。细分剂型看,粉剂、片剂和硬胶囊技术难度较低,外包占比在 45%左右、相对较高,而软胶囊和软糖技术壁垒更高、所需生产设备昂贵,更需要具备专业研发及服务能力的合同制造商代工生产,外包份额占比往往高达 85%以上,预计随着创新剂型发展,营养补充剂市场的外包份额有望持续提升。

美国龙头企业综合能力强劲,通过收并购扩大规模优势。美国保健品头部代工企业往往具备专业的研发能力及服务能力,覆盖极为丰富的产品剂型,包括复杂剂型或生产设备更昂贵的软胶囊、软糖等,且供应链效率高,下游客户广泛,能够为尖端客户开发专有产品。头部企业通过合作、并购和战略联盟扩大规模和市场覆盖范围,比如龙头企业 Catalent Pharma Solutions、International Vitamin Corp(IVC)均通过收并购实现规模扩张,企业核心竞争力提升。其中全球 CDMO 巨头 Catalent 主营范围涵盖生物制剂、制药和消费者健康,2023 年总收入为 43 亿美元,其中制药和消费者健康 23 亿美元,测算可得 Catalent 在全球代工保健品行业市占率约 12%。中型企业(收入体量在1-5 亿美元左右)往往服务于中小品牌商和部分自有品牌,剂型各有侧重,企业有一定的研发能力。而小型企业(收入体量在 1 亿美元以下)受限于开发能力,产品剂型倾向生产复杂程度较低且需要资本支出较少的粉剂、液体、硬胶囊、片剂等,企业多服务于小品牌,以纯代工为主。

欧洲和澳洲企业发展相对成熟,日本多以纵向一体化生产为主。全球保健品代工行业正处于中期增长阶段,在市场需求多样化、进入门槛和技术要求偏低等因素驱动下,行业竞争格局相对分散,企业往往拥有一定的研发创新能力,满足下游客户多样化需求。

分区域来看,欧洲和澳洲保健品市场监管较为严格,因此中游生产企业拥有绝大部分基础剂型,同时受益于保健品行业发展相对较早,企业生产技术成熟,且产品符合高品质要求,代表企业包括德国公司 Aenova、澳大利亚公司 Lipa 制药等。日本头部代工企业大多为纵向一体化生产商,覆盖从原料研发、配方设计到生产制造环节,整个生产流程标准化高、步骤明晰,例如三生医药株式会社和 API 业务都涵盖了健康食品、药品 CDMO 代工及原料供应,东瀛制药则致力于医美健康、护肤品的研发与生产,旗下拥有护肤品牌水感肌、鲜肌之谜和彩妆品牌 Reree 等。而中国及亚太地区受益于产业链供应能力和相对低成本的技术人才,保健品代工厂 CDMO 趋势进一步强化,代表企业有艾兰得、仙乐健康等。

提醒:文章仅供参考,如有不当,欢迎留言指正和交流。且读者不应该在缺乏具体的专业建议的情况下,擅自根据文章内容采取行动,因此导致的损失,本运营方不负责。如文章涉及侵权,请联系我处理或支付稿酬

上一篇:涉传企业被罚2000余万被曝光!高额罚款与违法门槛孰轻

下一篇:

- 一天

- 三天

- 一周

- 1261亿中国市场,谁是功能食品代工Top1

- 2涉传企业被罚2000余万被曝光!高额罚款与违法门槛孰轻

- 3激活消费新潜能 积极推进食品行业首发经济

- 4【蓝帽工厂】百余款爆品,产品模式一体化,含量高效果

- 5科普 | 红糖、白糖、冰糖……作用天差地别,千万别用

- 6【三抗甲壳素】多糖甲壳素衍生系列保健品复配食品及植

- 7处暑后15天,不吃生姜也要吃它!每天1片,温中排湿,

- 8周末文摘 | 药品零售连锁企业合理用药工作探索

- 9特斯拉进军糖果市场!计划推出4款糖果

- 10健康守护者,自然阳光直销以严肃营养引领行业新飞跃

秋季:合理膳食 祛斑更有效

喂宝宝,普及科学知识

保健品行业仍然“朝阳” 行业怪圈

市保健品安全 “正源行动”锁定四